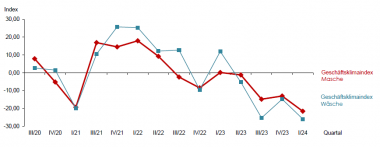

Gesamtmasche: Geschäftsklimaindex auf Allzeittief gefallen

Textiler Mittelstand ächzt unter Regulierung und Nachfrageschwund: „Das Maß ist voll“, sagt Martina Bandte, Präsidentin von Gesamtmasche. „Ein Großteil des Kostendrucks geht auf das Konto einer realitätsfernen Regulierungspolitik. Das treibt bereits jeden Tag Firmen in die Insolvenz. Wir verwalten uns zu Tode.“

Mit -25,9 Indexpunkten verzeichnet der Geschäftsklimaindex der deutschen Maschenindustrie zum 1. Quartal 2024 ein Allzeittief und spiegelt damit eine noch schlechtere Stimmung wider als im Corona-Lockdown. Die Erwartungen für die nächsten Monate sehen dabei noch düsterer aus als die Beurteilung der aktuellen Lage. Sämtliche Indikatoren – von den Umsätzen über die Erträge, Preise, Auftragseingänge bis hin zur Kapazitätsauslastung und der Personalstärke – befinden sich im negativen Bereich. Über 42 Prozent der Hersteller rechnen mit fallenden Umsätzen im In- und Ausland. Gleichzeitig erwarten drei von fünf Unternehmen weiter fallende Erträge.

„Die Flut von Auflagen macht das Wirtschaften am Standort unrentabel“, sagt Martina Bandte. „Für das Erfassen von Daten, das Verfolgen von Lieferketten und die Einhaltung von unzähligen Berichtspflichten wenden wir bald mehr Zeit auf als für produktive Tätigkeit. Gleichzeitig kostet uns die Aufblähung des Verwaltungsapparats Milliarden.“ Für größte Verunsicherung sorgen derzeit verschiedene EU-Gesetzesinitiativen zur Kreislaufwirtschaft und zum Öko-Design von Produkten. Dabei steht der textile Mittelstand bereits jetzt vor dem Bürokratie-Kollaps. „Helfen kann nur ein sofortiger Stopp weiterer Auflagen und Verordnungen. Alles andere ist Politikversagen. Was wirtschaftlich nicht machbar ist, ist auch nicht nachhaltig. Unternehmer, die weiterhin in unternehmerischer Eigenverantwortung und Freiheit bestehen wollen, werden das mit Nachdruck über ihre Netzwerke kommunizieren.

GESAMTMASCHE e. V Gesamtverband der deutschen Maschenindustrie e.V. Wirtschaftspolitik Insolvenz

Gesamtmasche