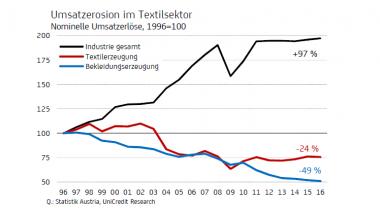

CHINAS TEXTIL- UND BEKLEIDUNGSINDUSTRIE SPÜRT US-STRAFZÖLLE

- Dennoch lassen Automatisierung, Umweltverträglichkeit und Energieeffizienz die Maschineneinfuhr steigen

Chinas Textil- und Bekleidungsbranche modernisiert sich. Hochwertige Textilmaschinen sind gefragt. Aber wegen des Handelsstreits mit den USA werden auch Investitionen aufgeschoben.

Wie sich der Handelsstreit der USA mit China auf ihr Geschäft auswirkt, beschäftigt ganz aktuell Chinas Textil- und Bekleidungshersteller - und hier speziell die im qualitativ oberen Bereich angesiedelten Firmen: Denn von den rund 119 Milliarden US-Dollar (US$), die sie 2018 ins Ausland verkauften, gingen rund zwei Drittel in die Vereinigten Staaten.

Insgesamt stammen 41 Prozent der in den USA verkauften Kleidung, 72 Prozent der Schuhe und 84 Prozent der Accessoires aus China, so der Branchenverband AAFA (American Apparel & Footwear Association). Weniger oder kaum betroffen von den Strafzöllen sind dagegen die Erzeuger von Vorprodukten respektive Textilien, denn hier ist die Abhängigkeit von den USA nicht ganz so groß. Auch Bekleidungshersteller etwa in Vietnam oder Bangladesch kaufen in der Regel in China ein.

Nach bereits vorangegangenen Strafzöllen auf chinesische Importgüter hatten die USA im September 2018 eine breite Palette an weiteren chinesischen Einfuhrgütern mit Strafzöllen in Höhe von 10 Prozent belegt, darunter auch Waren der Textil- und Bekleidungsindustrie. Zum 1. Januar 2019 sollten die Zölle ursprünglich auf 25 Prozent angehoben werden, allerdings einigten sich US-Präsident Trump und Chinas Präsident Xi Anfang Dezember 2018, die Zölle vorvorerst bis zum 1. März 2019 nicht zu erhöhen.

Unternehmen halten sich mit Investitionen zurück

Vorhersagen über den Ausgang des Konfliktes zu treffen, ist kaum möglich. Angesichts der Unsicherheit warten viele betroffene Firmen daher zunächst ab. Dies bekommen auch deutsche Textilmaschinenhersteller zu spüren, sei es durch geringere Nachfragen nach Maschinen aus Deutschland oder auch vor Ort. Viele Investitionen seien gestoppt worden, so ein Vertreter des Verbandes Deutscher Maschinen und Anlagenbau (VDMA) in Beijing.

Doch abgesehen von den Verwerfungen ist der Modernisierungsprozess der chinesischen Textil- und Bekleidungswirtschaft bei weitem noch nicht abgeschlossen. Vorbei sind die Zeiten, in denen die zahlreichen Straßenmärkte in China mit Billigklamotten überschwemmt wurden. Heutzutage sind sie dort kaum noch zu finden. Ihre Fabrikanten mussten sich entweder modernisieren oder sind mittlerweile vom Markt verschwunden.

Anzahl der chinesischen Textil- und Bekleidungsfirmen stark gesunken

Chinas Textil- und Bekleidungswirtschaft hat harte Konsolidierungs- und Modernisierungsjahre hinter sich. Tatsächlich ging allein zwischen 2013 und 2017 die Zahl der überwiegend privatwirtschaftlich strukturierten Branchenfirmen um knapp 11 Prozent auf rund 33.500 zurück.

Die chinesische Kundschaft möchte keinen Ramsch mehr - und kann sich in der Regel Besseres leisten. Etwa 1.371 Milliarden Renminbi Yuan (RMB; umgerechnet rund 207 Milliarden US-Dollar; 1 US$ = circa 6,6114 RMB; Jahresmittelkurs 2018) gab sie 2018 laut chinesischem Statistikamt NBS (National Bureau of Statistics) für Kleidung und Schuhe aus. Das sind 8 Prozent mehr als im Vorjahr.

Steigende Personalkosten zwingen zu Automatisierung

Zum einen sind also die Ansprüche der Verbraucher gewachsen und ließen die Firmen in bessere Maschinen investieren, zum anderen aber zwang sie vor allem der stetige Kostendruck im Personalbereich zur Automatisierung. Zwischen 2010 und 2017 sank der Personalbestand in der Branche von 10,9 Millionen auf 7,8 Millionen Beschäftigte.

Zwar versuchten (und versuchen) viele, dem Druck durch Verlagerung ihres Firmenstandorts zu entgehen - etwa ins Landesinnere, wo die Löhne niedriger sind; oder auch ins kostengünstigere Ausland. Allerdings blieb die große Wanderbewegung aus, da die meisten sich zu stark mit ihren Zulieferern verwoben sehen. Einige betrachten den Gang nach Westen auch skeptisch und argumentieren, dass es sich nur um eine vorübergehende Lösung handeln würde - und die Löhne früher oder später dort ebenfalls nachziehen.

Traditionell konzentriert sich die Branche auf die Provinzen Guangdong, Fujian, Zhejiang und Shandong. Dort gingen die durchschnittlichen Bruttomonatslöhne städtischer Arbeiter zwischen 2013 und 2017 (jüngste verfügbare Zahlen) um insgesamt zwischen 38,9 Prozent (Fujian) und 48,5 Prozent (Guangdong) nach oben - bei deutlicher niedrigeren Inflationsraten.

| 2013 | 2014 | 2015 | 2016 | 2017 | Veränderung | |

| Anzahl von Unternehmen | 37.376 | 36.642 | 36.488 | 35.197 | 33.326 | -5,3 |

| .Textilindustrie | 21.666 | 20.821 | 20.545 | 19.752 | 18.726 | -5,2 |

| .Bekleidungsindustrie | 15.710 | 15.821 | 15.943 | 15.445 | 14.600 | -5,5 |

| Anzahl von Beschäftigten in 1.000 Personen |

k.A. | k.A. | 9.140 | 8.667 | 7.784 | -10,2 |

| .Textilindustrie | k.A. | k.A. | 4.645 | 4.362 | 3.912 | -10,3 |

| .Bekleidungsindustrie | k.A. | k.A. | 4.495 | 4.305 | 3.872 | -10,1 |

| Umsatz in Mrd. RMB | 5.553 | 5.934 | 6.222 | 6.458 | 5.700 | -11,7 |

| .Textilindustrie | 3.608 | 3.829 | 3.999 | 4.084 | 3.611 | -11,6 |

| .Bekleidungsindustrie | 1.945 | 2.105 | 2.223 | 2.374 | 2.089 | -12,0 |

*) erfasst sind nur Unternehmen mit einem Jahresumsatz von über 20 Mio. RMB

Quelle: National Bureau of Statistics (NBS)

Umweltgesetzgebung und Energieeffizienz als zusätzliche Investitionstreiber

Auch muss sich die Branche mit einer generell schärferen Umweltgesetzgebung auseinander-setzen, die zunehmend auch umgesetzt wird. Hinzu kommt die wachsende Bedeutung des Aspekts der Energieeffizienz.

Beides seien gute Nachrichten für deutsche Textilmaschinenhersteller, so die Einschätzung des VDMA. Denn in der Folge vergrößert sich

der Markt für Hightech-Maschinen und die daraus resultierende Nachfrage kann die lokale Produktion bei Weitem noch nicht erfüllen. China importierte 2018 Textilmaschinen im Wert von 4,2 Milliarden US$, eine Steigerung von 6,7 Prozent gegenüber dem Vorjahr. Ein weiteres Kundenpotenzial entsteht aus der wachsenden Bedeutung technischer Textilien.

Im Jahr 2017 (jüngste verfügbare Daten) lieferten deutsche Anbieter gemäß chinesischer Zollstatistik Textilmaschinen im Wert von 1,1 Milliarden US$ nach China - satte 28,3 Prozent mehr als im Vorjahr. Trotz dieses Erfolges mussten sie jedoch ihre bisherige Spitzenposition als Hauptlieferland an Japan abtreten. Allerdings zeigt diese Statistik nur eine Seite der Medaille. Denn quasi alle namhaften Hersteller sind mittlerweile in China mit eigener Produktion vertreten - und über deren Tätigkeit liegen keine Zahlen vor.

| 2015 | 2016 | 2017 | Veränderung | Anteil 2017 | |

| Gesamt, darunter aus | 3.354 | 2.907 | 3.897 | 34,1 | 100,0 |

| .Japan | 728 | 765 | 1.169 | 52,8 | 30,0 |

| .Deutschland | 1.219 | 851 | 1.101 | 29,4 | 28,3 |

| .Italien | 415 | 347 | 448 | 29,1 | 11,5 |

| .Taiwan | 206 | 187 | 203 | 8,6 | 5,2 |

| .Belgien | 134 | 124 | 173 | 4,0 | 4,4 |

| .Schweiz | 104 | 111 | 126 | 13,5 | 3,2 |

Quellen: UN-Comtrade; Berechnungen von Germany Trade & Invest

Umwelt-Musterunternehmen geben Richtung vor

Schon heute gibt es Hersteller mit ehrgeizigen Plänen im Umweltschutz. Zu ihnen zählt etwa die Dongrong Group. Das in Chifeng in der Inneren Mongolei ansässige Kaschmirunter¬nehmen wurde von der Regierung der Autonomen Region gemeinsam mit einem Molkereibetrieb zu einem Musterunternehmen in Sachen Umweltschutz gekürt. Dazu gehörte, dass Präsident und Inhaber Cheng Xudong, seinen Betrieb - übrigens inspiriert vom Deutschen Pavillon auf der World Expo in Shanghai 2008 - energetisch abdichten ließ (wenn auch nicht mit Materialien "Made in Germany").

Nächster großer Schritt soll die Reinigung der betriebseigenen Abwässer sein. "In ihnen sollen einmal Fische schwimmen können, die zum Verzehr in unserer Kantine geeignet sind," beschreibt Cheng sein Ziel. Schon jetzt baut die Firma Gemüse für die Kantine selbst an. Bei seinen Bemühungen wird er vom Staat finanziell unterstützt. Doch sind sicherlich nicht alle Unternehmer so ehrgeizig.

Und noch immer gilt für viele Firmen ein altes chinesisches Sprichwort: "Der Himmel ist hoch - und der Kaiser ist weit." Will heißen: Was die Zentralregierung in Peking beschließt, muss nicht unbedingt in dem riesigen Hinterland auch umgesetzt werden. Doch zeigen all diese Bemühungen, in welche Richtung die Reise geht.

Stefanie Schmitt, Germany Trade & Invest www.gtai.de