Nord-Ostdeutscher Textil- und Bekleidungsverband fordert mittelständische Wirtschaftspolitik

Der Mittelstand ist das Rückgrat der deutschen Wirtschaft. Statistische Zahlen in einschlägigen Internetportalen beschreiben das. In Deutschland gab es im Jahr 2021 rund 3,15 Millionen kleine und mittlere Unternehmen. Damit machen die KMU über 99 Prozent aller Unternehmen in Deutschland aus. Sie tragen mit rund 61 Prozent zur gesamten Netto-Wertschöpfung bei, stellen 55 Prozent der Arbeitsplätze und beschäftigen 80 Prozent der Auszubildenden.

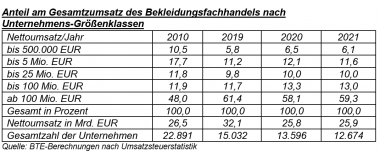

Insbesondere die Textil- und Bekleidungsindustrie ist klein und mittelständisch strukturiert. Über 70 Prozent der produzierenden Unternehmen des Verbandes haben weniger als 50, nur 18 Prozent mehr als 100 Mitarbeiter. Neue bzw. erweiterte Regulierungen mit umfangreichen Nachweispflichten, wie das Lieferkettensorgfaltspflichtengesetz oder die Lieferkettenrichtlinie der EU, die Nachhaltigkeitsberichterstattungsrichtlinie oder die in Arbeit befindliche EU-Regelung zu entwaldungsfreien Lieferketten, überfordern die Unternehmen oder können aufgrund fehlender Ressourcen schlichtweg nicht geleistet werden, so der Verband. Beteuerungen der Politik, dass ja nur große Unternehmen davon betroffen seien, wären, wie die Praxis zeige, falsch.

Ohne eine auf den Mittelstand ausgerichtete Wirtschaftspolitik bestehe die Gefahr des Rückgangs und des Verlusts der industriellen Leistungsfähigkeit des Landes. Auch die Arbeitsplätze würden verloren gehen. Der zunehmende Bürokratieaufwand und Nachweispflichten müssten auf ein absolut notwendiges und für den Mittelstand ertragbares Maß reduziert werden.

Umsätze / Konjunktur

Die meisten der Verbandsmitglieder klagen über sinkende Umsätze und rückläufige Auftragseingänge.

Die puren Umsatzzahlen bildeten die reale Situation in den Unternehmen nicht mehr ab. Durch den Einfluss der Inflation in Form gestiegener Kosten in allen Bereichen, wüchsen zwar die Umsätze, jedoch die Erträge schmelzen. Zu den Kostentreibern zählen Energie (sowohl Strom als auch Gas), Rohstoffe, Aufwendungen für Logistik und Transport und die Arbeitskosten.

Zwar sind nach teils massiven Kostensteigerungen der Rohstoffe in 2022/2023 diese wieder auf niedrigere Niveaus gesunken, die Energiepreise bleiben jedoch auf einem historisch hohen und nicht wettbewerbsfähigen Niveau. Damit ist insbesondere die Textilindustrie im Nordosten mit einem Exportanteil von 48 Prozent zunehmend gefährdet.

Die Umsätze der ostdeutschen Textilindustrie (> 50 MA) sind nach einem relativ stabilen Jahr 2023 zum Jahresende deutlich weggebrochen. Der Dezember-Umsatz verlor zum Dezember 2022 ca. 9 Prozent. Besonders die Bekleidungsindustrie geriet 2023 unter extremen Druck. Geradezu dramatisch präsentierte sich für beide Sparten der Januar 2024: Textil verlor 10 Prozent, die Bekleidung 10,9 Prozent.

Im Jahresvergleich 2023 zu 2022 stieg der Umsatz im Textilbereich um 5 Prozent, er sank bei der Bekleidung um 16,7 Prozent. In der Gesamtbetrachtung wuchsen Textil und Bekleidung um 4,2 Prozent.

Insbesondere die Entwicklung zum Jahresende und im Januar lassen die Hoffnungen auf eine Erholung der Branche im neuen Jahr sinken.

Wirtschaftliche Lage

In der Auswertung einer von der IG Metall durchgeführten Befragung von bundesweit über 2.500 Arbeitnehmervertretern im Februar/März 2024 warnt auch die Gewerkschaft vor verstärkter Abwanderung der Produktion ins Ausland. Über 30 Prozent der befragten Betriebe berichten von einem hohen bis sehr hohen Verlagerungsrisiko insbesondere der Produktionsbereiche. 63 Prozent der Betriebe haben noch im Herbst 2022 von einer guten bis sehr guten Lage berichtet. Im Frühjahr 2024 waren das nur noch 51 Prozent.

Auch Textilunternehmen des nord-ostdeutschen Verbandsgebietes haben bereits in Produktionsstätten im Ausland investiert. Viele Betriebe lassen Produktionsschritte im osteuropäischen Ausland durchführen oder importieren Vorprodukte, die in Europa nicht mehr produziert werden. Solche Entscheidungen werden stets durch die wirtschaftspolitischen Rahmenbedingungen beeinflusst. Wettbewerbsfähige Kostenstrukturen für Energie und Rohstoffe, Rücknahme des politischen Einflusses auf die Entwicklung der Arbeitskosten und die Beachtung der regionalen Produktion insbesondere bei der öffentlichen Beschaffung können dazu beitragen, auch weiterhin Wertschöpfung durch Industrieproduktion in Deutschland möglich zu machen.

Verband der Nord-Ostdeutschen Textil- und Bekleidungsindustrie e.V. Konjunktur Mittelstand Wirtschaftspolitik

Verband der Nord-Ostdeutschen Textil- und Bekleidungsindustrie e. V.