„Die DOMOTEX ist und bleibt das Zuhause der gesamten Branche“

Interview zur Messelandschaft für Bodenbeläge in Deutschland

Die Auswirkungen der Corona-Pandemie waren in nahezu allen Bereichen des gesellschaftlichen und wirtschaftlichen Lebens spürbar. Insbesondere die Messebranche war stark betroffen, viele Veranstaltungen wurden abgesagt oder verschoben. Mit der Rückkehr zur Normalität stellt sich die Frage, welche Bedeutung Leitmessen in der Post-Corona-Ära haben werden und wie sich der Wettbewerb zwischen verschiedenen Veranstaltern entwickelt. Textination hat für seine Interviewreihe KLARTEXT bei Frau Sonia Wedell-Castellano, Global Director der DOMOTEX Events nachgefragt.

Nachdem die DOMOTEX pandemiebedingt 2021 und 2022 nicht stattfinden konnte, meldete sich die Messe 2023 mit einer erfolgreichen Veranstaltung wieder zurück. Dennoch hat sich die Zahl der Aussteller im Vergleich zu 2020 nahezu halbiert. Wie schätzen Sie die künftige Bedeutung von Leitmessen ein, nachdem sich die Branche über einen langen Zeitraum mit Onlinemeetings und Reisebeschränkungen arrangieren musste?

Ich denke, man darf nicht vergessen, dass es die erste DOMOTEX seit Ausbruch der Pandemie war, noch dazu während einer Zeit, in der die globale wirtschaftliche Lage eher schwierig ist. Natürlich hat diese Situation bei einigen Unternehmen für Zurückhaltung gesorgt, was eine Teilnahme an der DOMOTEX 2023 betraf, sodass wir noch nicht alle Unternehmen als Aussteller zurück auf der Messe begrüßen konnten. Zusätzlich herrschten zu Jahresbeginn, z.B. in China, noch erhebliche Reisebeschränkungen, die es unseren Ausstellern einfach erschwert haben, an einer Messe im Ausland teilzunehmen. Was unsere Erwartungen für die nächste Veranstaltung betrifft, kann ich sagen, dass viele Unternehmen – auch solche, die dieses Jahr nicht ausgestellt haben – ihr Interesse mitgeteilt haben, auf der DOMOTEX 2024 wieder dabei sein zu wollen.

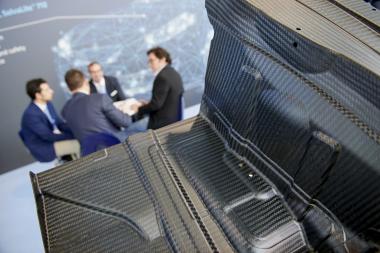

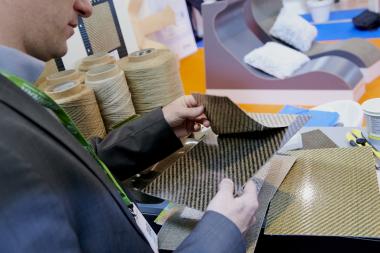

Wir sind uns sicher, dass Leitmessen und Messen im Allgemeinen auch künftig von großer Bedeutung bleiben werden! Auf digitalen Events kann man vielleicht Bestandskunden pflegen, aber keine Neukunden generieren. Im Mittelpunkt der DOMOTEX stehen Produkte zum Anfassen, steht das haptische Erleben vor Ort. Das kann man nicht in die digitale Welt übertragen. Auch die zufälligen Begegnungen am Stand oder in den Hallen passiert digital nicht. Eine Messe lebt aber von der persönlichen Begegnung, dem persönlichen Austausch. Geschäfte werden zwischen Menschen, nicht zwischen Bildschirmen gemacht. Sowohl Aussteller als auch Besucher*innen haben uns ganz klar gesagt, dass sie die DOMOTEX als Präsenzmesse wollen und brauchen.

Der Internationalisierungsgrad der DOMOTEX-Besucher lag in den letzten drei Veranstaltungsjahren vor der Pandemie zwischen 62 und 67 Prozent; 2023 erreichte er sogar 69 Prozent. Würden Sie zustimmen, dass internationale Leitmessen in Deutschland primär nur noch eine Bedeutung für exportorientierte Unternehmen haben? Und was bedeutet das für die Wirtschaftlichkeit von Messen?

Sicherlich sind internationale Leitmessen in Deutschland gerade für exportorientierte Unternehmen besonders interessant, aber eben nicht ausschließlich. An der Wirtschaftlichkeit von Messen ändert das erstmal gar nichts. Wir erwirtschaften unseren Umsatz mit all unseren Ausstellern, unabhängig davon ob diese exportorientiert oder nur am DACH-Raum interessiert sind. Daher liegen uns zufriedene Aussteller sehr am Herzen. Und zufrieden ist ein Austeller dann, wenn er gute Geschäfte bzw. gute Kontakte auf unseren Messen knüpfen kann. Dabei kommt es immer mehr auf die richtige Qualität der Besucher*innen an, weniger auf die Quantität. Alle unsere Aussteller begrüßen internationale Besucher*innen dabei jedenfalls sehr!

Für die Messeausgabe 2024 hat die Deutsche Messe mitgeteilt, ihr DOMOTEX-Konzept geändert zu haben und auf jährlich unterschiedliche Schwerpunkte zu setzen: Carpet & Rugs in den ungeraden und Flooring in den geraden Jahren. Flooring umfasst Holz- und Laminatböden, Parkett, Designböden, elastische Bodenbeläge, Teppichböden, Outdoor-Böden sowie Anwendungs- und Verlegetechnik. Carpet & Rugs steht für handgefertigte Teppiche und Läufer sowie für maschinengewebte Teppiche.

Dennoch sagen Sie, dass insbesondere der Bereich Carpet & Rugs eine jährliche Präsentationsplattform benötigt, während sich der Bereich der Bodenbeläge aufgrund längerer Innovationszyklen alle zwei Jahre eine DOMOTEX als zentrale Plattform der Branche wünsche. Bedeutet das nicht eigentlich, dass die Bodenbeläge nur jedes zweite Jahr in Hannover sind, die Teppiche jedoch weiterhin jährlich in Hannover ausstellen? Könnten Sie das klarstellen?

2024 und in allen geraden Jahren findet die DOMOTEX – Home of Flooring statt: Das ist eine DOMOTEX mit allen Ausstellern, so wie wir sie aus der Vergangenheit kennen. Also von Fischgrätparkett über Outdoorbeläge bis hin zu orientalischen Teppichen und zeitgenössischen Designs – alles, unter einem Dach. In den ungeraden Jahren, also ab 2025, gibt es dann die DOMOTEX – Home of Carpets and Rugs, mit Fokus auf Anbieter abgepasster Teppiche.

Der Hintergrund ist der, dass sich die Industrie mit den Hartbelägen eine DOMOTEX alle zwei Jahre gewünscht hatte. Nach der diesjährigen DOMOTEX haben sich die Anbieter abgepasster Teppiche wiederum klar für eine jährliche Plattform ausgesprochen. Mit unserem neuen Fokusmodell erfüllen wir die Bedürfnisse, die vom Markt an uns herangetragen werden.

Die Messe Frankfurt hat für die Heimtextil im kommenden Jahr ein neues Produktsegment ausgerufen – interessanterweise unter dem Namen Carpets & Rugs. Während im geraden Jahr 2024 bei der DOMOTEX die Parole Flooring lautet, bietet die Heimtextil einen alternativen Messeplatz für die Teppiche. Wie beurteilen Sie diese Situation - müssen sich Aussteller nun zwischen Hannover und Frankfurt entscheiden und was bedeutet das für das geteilte Konzept?

Nein, Aussteller aus dem Bereich der Teppiche müssen sich künftig nicht zwischen Hannover und Frankfurt entscheiden – denn die DOMOTEX ist und bleibt das Zuhause der gesamten Branche, auch in den geraden Jahren! Home of Flooring bedeutet bei der DOMOTEX wie vorhin erläutert, dass wir das gesamte Spektrum aus Bodenbelägen und Teppichen darbieten.

Was aber noch wichtiger ist: Wir haben von Ausstellern, aber auch vielen Besucher*innen gespiegelt bekommen, dass sich der Markt keine weitere Aufspaltung wünscht. Durch die vielen (kleinen) Events macht sich die Bodenbelagsbranche nur selbst Konkurrenz. Plakativ ausgedrückt: Wenn auf zehn Veranstaltungen immer nur ein Teil der Aussteller teilnimmt, kann das nicht wirklich funktionieren. Es fehlt die kritische Masse. Eine Messe ist immer nur so gut wie die Teilnehmer*innen und diesen fehlt oftmals die Zeit mehrere Veranstaltungen zu besuchen.

Eine weitere Neuerung für die DOMOTEX ist der Länderfokus. Was versprechen Sie sich davon und warum fiel Ihre Wahl für 2024 auf „Insight Italy“?

Mit unserer neuen Sonderschau möchten wir die Neugier unserer Besucher*innen – vor allem bei Handel, Architekten und Objekteuren – wecken und den internationalen Charakter der DOMOTEX hervorheben. Denn was ist spannender als ein Land intensiv kennenzulernen?

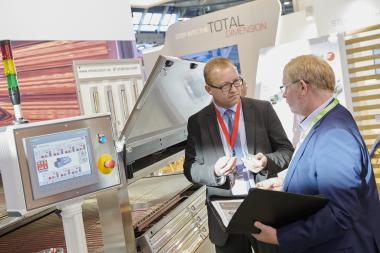

Das INSIGHT-Konzept stellt daher künftig zu jeder DOMOTEX – Home of Flooring ein anderes Land vor. Auf speziellen Ausstellungsbereichen werden Innovationen und Produkte ausgestellt, Partnerschaften mit Designern und Hochschulen präsentiert und Trends inszeniert. Zusätzlich werden in der Konferenz Einblicke in den jeweiligen Markt und Referenzen aufgezeigt.

In 2024 starten wir mit Italien, einem sehr designaffinen und kreativen Land, aus dem viele Trends kommen.

Die Deutsche Messe will den Standort Hannover für die Leitmesse DOMOTEX stärken und zusätzliche Messen nur noch in Shanghai und in Gaziantep durchführen. Die Carpet Expo wird es in Istanbul nicht geben. Welchen Einfluss hat die sich verändernde Unternehmenslandschaft hinsichtlich Produktionsländern und Märkten für Ihr internationales Konzept?

Zunächst einmal muss man festhalten, dass sich in der Türkei die Unternehmenslandschaft für Teppiche nicht geändert hat. Hier haben sich lediglich die Verbände dazu entschieden, künftig in Istanbul eine Teppichmesse zu veranstalten. Hintergrund ist die anhaltende Visaproblematik für türkische Aussteller in Deutschland sowie die immens hohe Inflation in der Türkei, die eine Auslandsbeteiligung extrem kostspielig für türkische Unternehmen macht. Wir hätten gern gemeinsam mit den türkischen Verbänden eine Teppichmesse in Istanbul organisiert, aber eben nicht um jeden Preis und nicht zu allein ihren Bedingungen. Hannover ist und bleibt die internationale Plattform der DOMOTEX und diesen Standort werden wir weiter stärken.

Wir beobachten darüber hinaus aber natürlich den weltweiten Markt und halten Augen und Ohren stets offen, für alle unsere Marken im Übrigen. Nur so konnte seinerzeit auch eine heute sehr erfolgreiche DOMOTEX asia/Chinafloor in Shanghai entstehen. Das Potenzial war da, wir waren zur rechten Zeit am rechten Ort. Hätten wir die Chance seinerzeit nicht ergriffen, gäbe es nun in Shanghai dennoch eine starke Bodenbelagsmesse – nur eben von einem unserer Wettbewerber und sie hieße heute nicht DOMOTEX.

Vielen Dank an Frau Sonia Wedell-Castellano für den KLARTEXT.

Textination